الگوی سقف و کف دوقلو، جزو قدرتمندترین الگوهای برگشتی در آموزش فارکس و تحلیل تکنیکال هست. این الگوها، زبان بازار هستن و نبرد بین خریدارا و فروشندهها و نشون میدن. هر الگو، اطلاعات مهمی رو در مورد روانشناسی بازار در یک بازه زمانی مشخص به شما میده.

شناختن و اجرای الگوی سقف و کف دوقلو، به تریدرها کمک میکنه تا ابزارهای لازم رو برای درک بهتر بازار داشته باشن و با دقت بیشتری تحلیل کنن.

الگوی سقف و کف دوقلو چیست؟

الگوی سقف و کف دوقلو، ابزارهایی هستن که با استفاده از قلهها و درهها، سیگنالهای قوی از برگشت روند رو صادر میکنن. این الگوها، نشونههایی از ضعف روند فعلی و احتمال تغییر جهت بازار هستن. درک این الگوها، پایه و اساس بسیاری از استراتژیهای معاملاتی رو تشکیل میده.

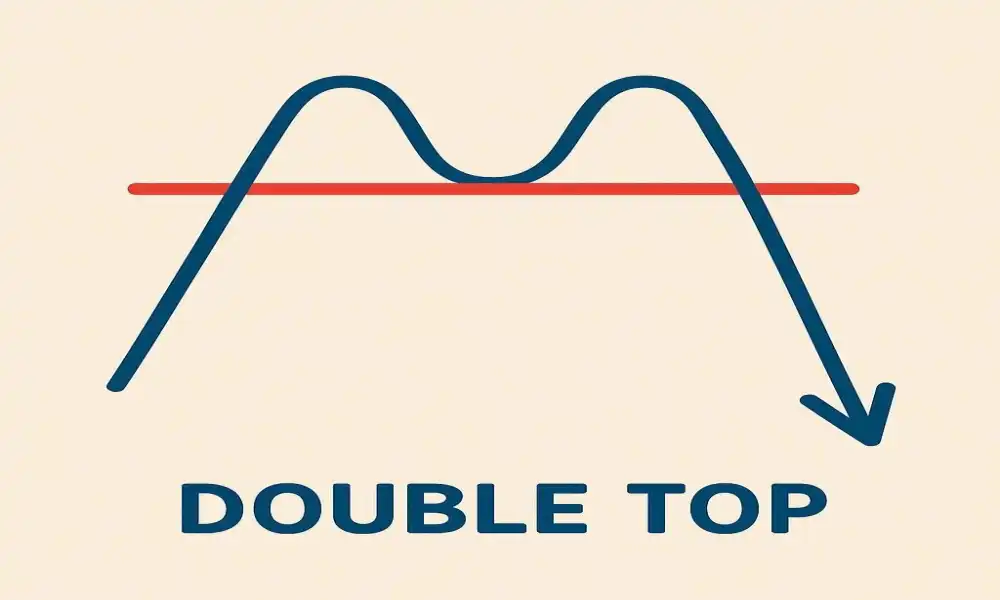

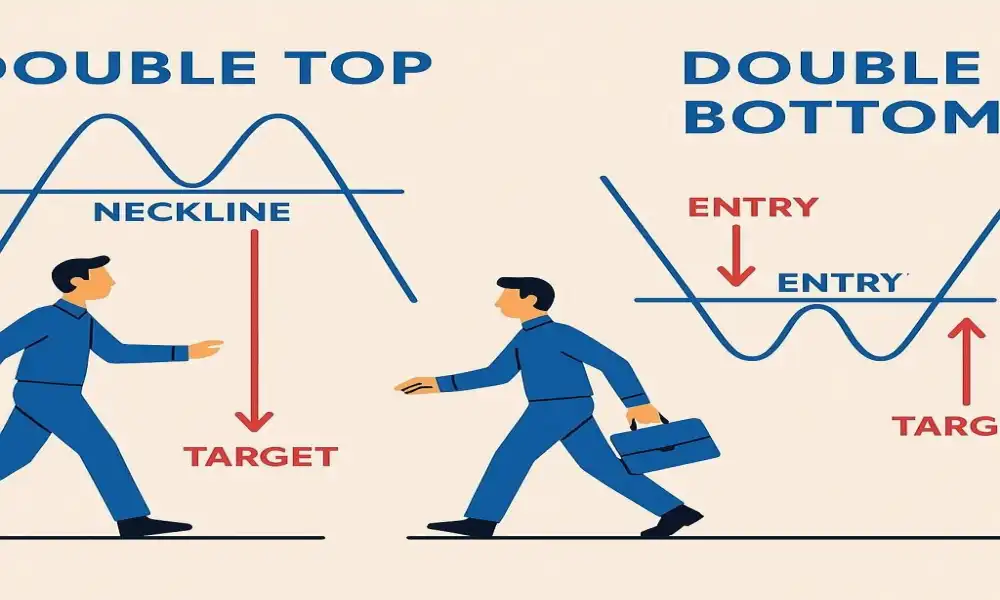

تعریف ساده الگوی سقف دوقلو (Double Top)

الگوی سقف دوقلو، یک الگوی برگشتی نزولی هست که در یک روند صعودی ظاهر میشه. این الگو از دو قله قیمتی تقریباً همسطح تشکیل شده که نشونه اینه که خریدارها در قیمتهای بالا، قدرت خودشون رو از دست دادن.

این دو قله، نشاندهنده اینه که بازار دو بار تلاش کرده قیمت رو بالا ببره، ولی موفق نشده و این میتونه نشونه شروع یه روند نزولی باشه.

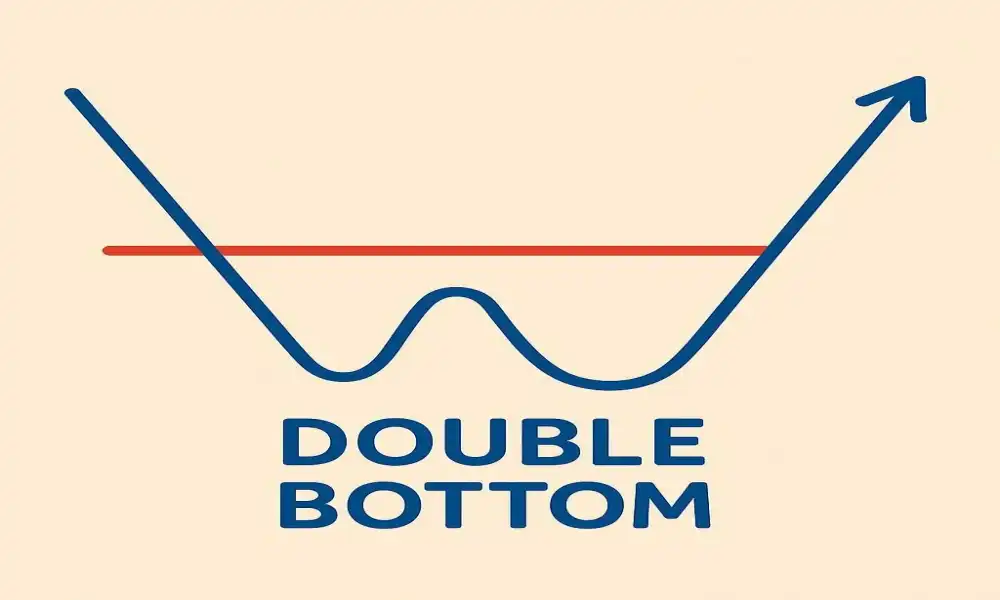

تعریف ساده الگوی کف دوقلو (Double Bottom)

الگوی کف دوقلو، یک الگوی برگشتی صعودی هست که در یک روند نزولی ظاهر میشه. این الگو از دو دره قیمتی تقریباً همسطح تشکیل شده که نشونه اینه که فروشندهها در قیمتهای پایین، قدرت خودشون رو از دست دادن.

این دو دره، نشوندهنده اینه که بازار دو بار تلاش کرده قیمت رو پایین ببره، ولی موفق نشده و این میتونه نشونه شروع یک روند صعودی باشه.

چرا این الگوها سیگنالهای برگشتی قوی هستند؟

الگوی سقف و کف دوقلو سیگنالهای برگشتی قوی هستن. چون روانشناسی پنهان بازار رو نشون میدن. این الگوها، نشونههایی از ضعف روند فعلی هستن.

الگوی سقف دوقلو: وقتی اولین قله تشکیل میشه، قیمت برمیگرده. بعد دوباره تلاش میکنه به اون قله برسه، ولی موفق نمیشه. این نشوندهنده اینه که مقاومت اونقدر قویه که خریدارا نمیتونن ازش عبور کنن.

الگوی کف دوقلو: وقتی اولین دره تشکیل میشه، قیمت برمیگرده. دوباره تلاش میکنه به اون دره برسه، ولی موفق نمیشه. این نشوندهنده اینه که حمایت اونقدر قویه که فروشندهها نمیتونن ازش عبور کنن.

شناسایی و شرایط تأیید الگوی سقف و کف دوقلو

شناسایی الگوی سقف و کف دوقلو روی نمودار، یک مهارت مهمه. باید بتونین اجزای اصلی این الگو رو پیدا کنین تا از صحت اون مطمئن بشین.

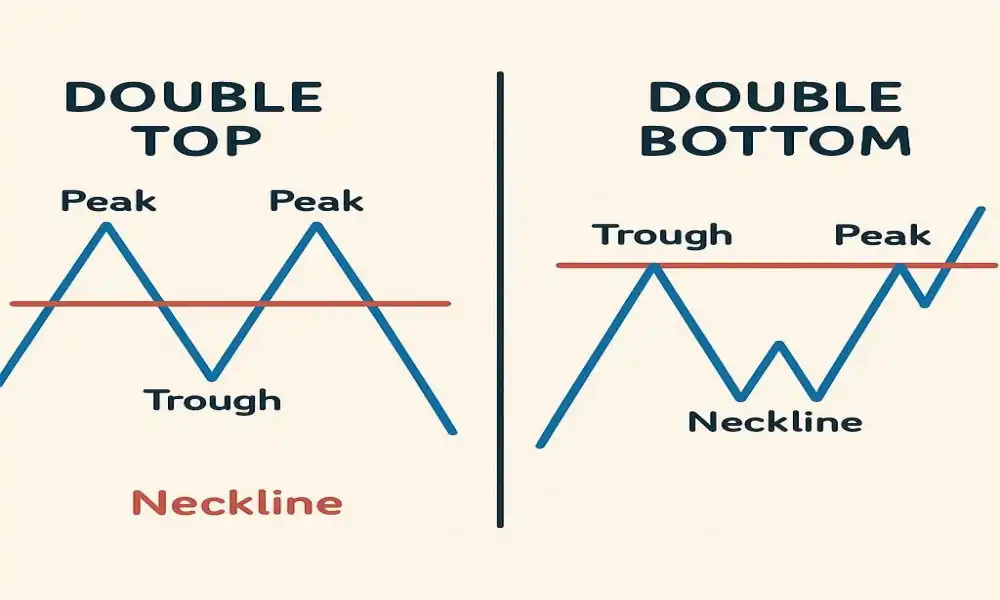

اجزای اصلی الگوی سقف دوقلو

الگوی سقف دوقلو از سه جزء اصلی تشکیل شده:

دو قله (Two Peaks): دو قله قیمتی تقریباً همسطح که نشوندهنده دو تلاش ناموفق برای شکست مقاومت هستن.

یک خط گردن (Neckline): خطی افقیه که دره بین دو قله رو به هم وصل میکنه. این خط به عنوان سطح حمایت عمل میکنه.

حجم معاملات: معمولاً حجم معاملات در قله دوم کمتر از قله اوله که نشونه ضعف خریداراست.

برای تأیید این الگو، قیمت باید خط گردن رو به سمت پایین بشکنه.

اجزای اصلی الگوی کف دوقلو

الگوی کف دوقلو هم از سه جزء اصلی تشکیل شده:

دو دره (Two Troughs): دو دره قیمتی تقریباً همسطح که نشوندهنده دو تلاش ناموفق برای شکست حمایت هستن.

یک خط گردن (Neckline): خطی افقیه که قله بین دو دره رو به هم وصل میکنه. این خط به عنوان سطح مقاومت عمل میکنه.

حجم معاملات: معمولاً حجم معاملات در دره دوم بیشتر از دره اوله که این نشونه قدرت فروشندههاست.

برای تأیید این الگو، قیمت باید خط گردن رو به سمت بالا بشکنه.

اهمیت حجم معاملات در زمان تشکیل الگو

حجم معاملات در زمان تشکیل الگوی سقف و کف دوقلو، یه نشونه تأییدیه مهمه.

در الگوی سقف دوقلو: اگه حجم معاملات در قله دوم کمتر از قله اول باشه، این نشونه اینه که قدرت خریدارا داره کم میشه و سیگنال برگشتی رو قویتر میکنه.

در الگوی کف دوقلو: اگه حجم معاملات در دره دوم بیشتر از دره اول باشه، این نشوندهنده اینه که خریدارا با قدرت بیشتری وارد شدن و سیگنال برگشتی رو قویتر میکنه.

حجم معاملات، قدرت پشت الگو رو نشون میده.

معامله با الگوی سقف و کف دوقلو

شناخت الگوی سقف و کف دوقلو، فقط نیمی از ماجراست. مهم اینه که یاد بگیرین چطور از اونا به صورت عملی برای ترید استفاده کنین. این بخش، به شما استراتژیهای کاربردی رو یاد میده.

استراتژی ورود به معامله در زمان شکست خط گردن (Neckline)

یکی از سادهترین و مطمئنترین استراتژیها، ورود به معامله بعد از شکست خط گردنه.

برای الگوی سقف دوقلو: وقتی قیمت خط گردن رو به سمت پایین میشکنه و زیر اون تثبیت میشه، میتونین وارد معامله فروش بشین.

برای الگوی کف دوقلو: وقتی قیمت خط گردن رو به سمت بالا میشکنه و بالای اون تثبیت میشه، میتونین وارد معامله خرید بشین.

این استراتژی، به شما نقاط ورود بسیار دقیقی رو میده.

تعیین حد ضرر و حد سود با استفاده از الگوها

الگوی سقف و کف دوقلو، ابزارهای خیلی خوبی برای تعیین حد ضرر و حد سود هستن:

حد ضرر: حد ضرر رو میتونین کمی بالاتر از خط گردن (در معامله فروش) یا کمی پایینتر از اون (در معامله خرید) قرار بدین.

حد سود: هدف قیمتی معمولاً به اندازه فاصله بین قله (یا دره) تا خط گردن، از نقطه شکست خط گردن تعیین میشه.

این روش، بهتون کمک میکنه تا مدیریت ریسک منطقی داشته باشین.

مثال عملی: ترید با الگوی سقف و کف دوقلو

فرض کنین در یک روند صعودی، الگوی سقف دوقلو ظاهر شده. قیمت تا ۱.۲۵۰۰ بالا رفته، برگشته، دوباره تا ۱.۲۵۰۰ بالا رفته و برگشته. خط گردن در قیمت ۱.۲۳۰۰ هست.

منتظر میمونین تا قیمت خط گردن رو بشکنه. اگه قیمت از ۱.۲۳۰۰ پایینتر رفت، وارد معامله فروش میشین. حد ضررتون رو کمی بالاتر از ۱.۲۳۰۰ و حد سود رو به اندازه فاصله (۲۰۰ پیپ) از ۱.۲۳۰۰، یعنی تو ۱.۲۱۰۰ قرار میدین.

اشتباهات رایج در معامله با الگوهای دوقلو

الگوی سقف و کف دوقلو با وجود سادگی، میتونه باعث اشتباهاتی هم بشه. شناخت این اشتباهات به تریدر کمک میکنه تا از اونا دوری کنه و تحلیل دقیقتری داشته باشه.

تشخیص الگوی معتبر از الگوی کاذب

همه الگوها معتبر نیستن. باید بتونین الگوی معتبر رو از کاذب تشخیص بدین:

الگوی معتبر: باید بعد از یک روند قوی (نه یه نوسان کوچیک) ظاهر بشه و بعد از شکست خط گردن، قیمت تثبیت بشه.

الگوی کاذب: اگه قیمت خط گردن رو بشکنه، ولی به سرعت برگرده و در روند قبلی تثبیت بشه.

الگوی سقف و کف دوقلو، هر چقدر در تایمفریمهای بالاتر ظاهر بشن، معتبرتر هستن.

عدم استفاده از الگوها به تنهایی

الگوی سقف و کف دوقلو به تنهایی ابزار کاملی نیست. برای یک تحلیل قویتر، باید اونو با ابزارهای دیگه ترکیب کنین:

با اندیکاتورها: اندیکاتورهایی مثل RSI و MACD میتونن واگرایی (Divergence) رو در زمان تشکیل الگو نشون بدن. که سیگنال رو قویتر میکنه.

با حجم معاملات: اگه الگوی سقف دوقلو با حجم معاملات کم در قله دوم همراه باشه، سیگنال قویتری میده.

این ترکیب، باعث میشه تصمیمات معاملاتی شما مطمئنتر باشن.

جمعبندی

الگوی سقف و کف دوقلو یکی از مهمترین الگوهای برگشتی در تحلیل تکنیکاله. این الگو از دو قله (سقف دوقلو) یا دو دره (کف دوقلو) تشکیل شده که نشونه ضعف روند فعلی هستن.

شناسایی این الگوها، نحوه تعیین حد ضرر و حد سود، و استراتژی ورود به معامله بعد از شکست خط گردن، برای یک ترید هوشمندانه و موفق خیلی ضروری و حیاتیه.

سوالات متداول

۱. الگوی سقف و کف دوقلو چیست؟

الگوی سقف و کف دوقلو، یک الگوی برگشتی در تحلیل تکنیکال است. الگوی سقف دوقلو (Double Top) در انتهای روند صعودی و الگوی کف دوقلو (Double Bottom) در انتهای روند نزولی ظاهر میشود و نشاندهنده تغییر احتمالی جهت روند است.

۲. اجزای اصلی الگوی سقف دوقلو کدامند؟

الگوی سقف دوقلو از دو قله قیمتی تقریباً همسطح و یک “خط گردن” (Neckline) که دره بین دو قله را به هم وصل میکند، تشکیل شده است. شکست خط گردن، سیگنال اصلی فروش را صادر میکند.

۳. چگونه یک الگوی سقف و کف دوقلو را تأیید کنیم؟

برای تأیید اعتبار الگو، باید منتظر شکست خط گردن (Neckline) و تثبیت قیمت در آن سمت باشیم. همچنین، در الگوی سقف دوقلو، کاهش حجم معاملات در قله دوم، نشانه تأیید الگو است.

۴. استراتژی اصلی معامله با این الگوها چیست؟

استراتژی اصلی، ورود به معامله در زمان شکست خط گردن (Neckline) است. در الگوی سقف دوقلو، پس از شکست خط گردن به سمت پایین، وارد معامله فروش میشویم و در الگوی کف دوقلو، پس از شکست خط گردن به سمت بالا، وارد معامله خرید میشویم.

۵. چگونه با استفاده از این الگوها، حد ضرر (Stop-Loss) تعیین کنیم؟

حد ضرر معمولاً کمی بالاتر از خط گردن (در معامله فروش) یا کمی پایینتر از آن (در معامله خرید) قرار داده میشود تا در صورت اشتباه بودن تحلیل، ضرر کنترل شود.

۶. چگونه با استفاده از الگوی سقف و کف دوقلو، حد سود (Take-Profit) تعیین کنیم؟

حد سود معمولاً به اندازه فاصله بین قله (یا دره) و خط گردن، از نقطه شکست خط گردن تعیین میشود. این فاصله، هدف قیمتی بالقوه برای ادامه روند جدید است.

۷. چرا ترکیب الگوی سقف و کف دوقلو با سایر ابزارها مهم است؟

الگوی سقف و کف دوقلو به تنهایی کافی نیست. ترکیب آن با ابزارهایی مانند اندیکاتورها (برای پیدا کردن واگرایی) یا سطوح حمایت و مقاومت، اعتبار سیگنال را به شدت افزایش میدهد.

۸. آیا الگوی سقف و کف دوقلو در تمام تایمفریمها معتبر است؟

بله، این الگو در تمام تایمفریمها قابل مشاهده است، اما الگوهایی که در تایمفریمهای بالاتر (مانند هفتگی یا روزانه) ظاهر میشوند، نسبت به تایمفریمهای پایینتر، از اعتبار و قدرت بیشتری برخوردارند.