الگوهای تک کندلی، ابزارهای قدرتمندی در دنیای تحلیل تکنیکال هستن. در آموزش فارکس هر الگوی تک کندلی، یک سیگنال قوی در مورد رفتار بازار به شما میده.

این الگوها، زبان بازار هستن و مبارزه بین خریداران و فروشندگان رو به ما نشون میدن. هر الگو، اطلاعات مهمی رو در مورد روانشناسی بازار در یک بازه زمانی مشخص به شما میده.

درک کامل الگوهای تک کندلی برای یک ترید موفق خیلی مهمه. این شناخت کمک میکنه تا ابزارهای لازم رو برای درک بهتر بازار داشته باشین. و بتونین با دقت بیشتری تحلیل کنین.

الگوهای تک کندلی

الگوهای تک کندلی، ابزارهایی هستن که با استفاده از یک کندل تنها، سیگنال برگشت روند رو صادر میکنن. این الگوها، نشونههایی از ضعف روند فعلی و احتمال تغییر جهت بازار هستن. درک این الگوها، پایه و اساس استراتژیهای معاملاتی رو تشکیل میده.

یادآوری کوتاه الگوهای کندلی

الگوهای کندلی، به ترکیب خاصی از یک یا چند کندل استیک گفته میشه که میتونه پیامهای روانشناختی مهمی رو از بازار منتقل کنه. این الگوها بر اساس شکل و موقعیت کندلها نسبت به هم تشکیل میشن. الگوهای تک کندلی هم یکی از مهمترین انواع این الگوها هستن.

این الگوها نشوندهنده مبارزه بین خریداران و فروشندگان هستن. و به تریدر کمک میکنن تا بفهمه در یک نقطه خاص، قدرت دست کیه.

چرا الگوهای تک کندلی برای تریدرها مهم هستند؟

الگوهای تک کندلی برای تریدرها خیلی مهم هستن. چون میتونن در زمان مناسبی به اونها سیگنالهای قوی از برگشت روند بدن. این سیگنالها، میتونن به تریدر کمک کنن تا در نقاط خوبی وارد یا خارج از معامله بشن.

این الگوها معمولاً در انتهای یک روند قوی (صعودی یا نزولی) ظاهر میشن. و نشون میدن که روند داره قدرت خودش رو از دست میده. شناسایی این الگوها، به تریدر کمک میکنه تا از ضررهای احتمالی جلوگیری کنه. و سودهای احتمالی رو شناسایی کنه.

روانشناسی پنهان در الگوهای تک کندلی

یکی از مهمترین دلایل اهمیت الگوهای تک کندلی، روانشناسی پنهان در اونها هست. درک این روانشناسی، به تریدرها کمک میکنه تا از احساسات غالب بازار باخبر بشن. و بتونن نقاط چرخش احتمالی رو پیشبینی کنن.

مثلاٌ وقتی یک کندل چکش در یک روند نزولی ظاهر میشه، نشونه اینه که قیمت تا یه جایی پایین رفته، ولی خریدارها تونستن اون رو برگردونن و قدرت خودشون رو نشون بدن.

یا اینکه وقتی یک کندل شوتینگ استار در یک روند صعودی ظاهر میشه، نشونه اینه که قیمت تا یه جایی بالا رفته، ولی فروشندهها تونستن اون رو برگردونن و کنترل بازار رو به دست بگیرن.

الگوی چکش و چکش معکوس

الگوهای تک کندلی چکش و چکش معکوس، جزو قویترین الگوهای برگشتی هستن. این الگوها، نشونههای خوبی از برگشت قیمت به سمت بالا (روند صعودی) میدن. و شناختشون برای هر تریدری لازمه.

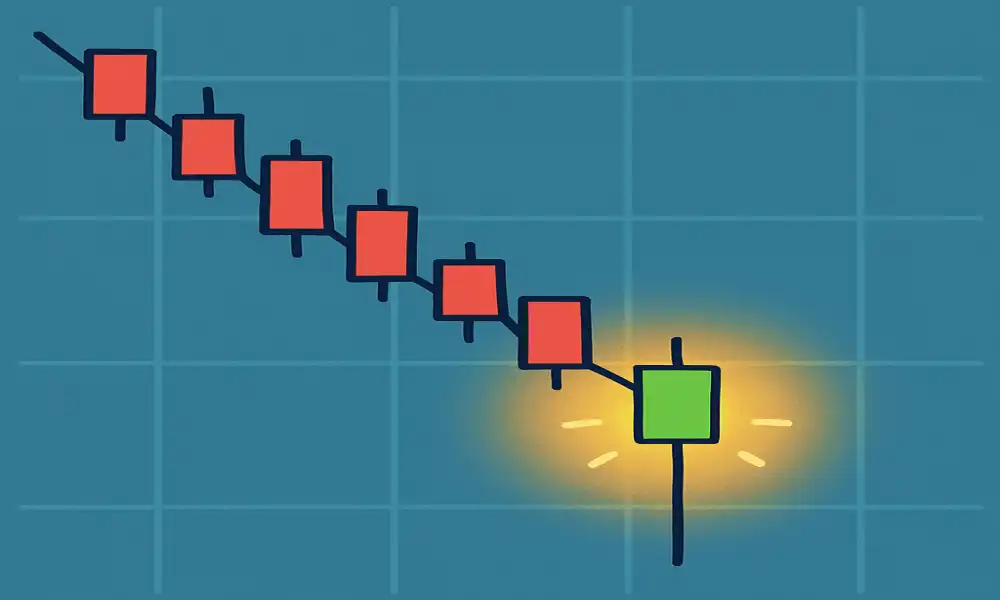

الگوی کندل چکش (Hammer)

الگوی چکش (Hammer)، در یک روند نزولی ظاهر میشه. شکلش شبیه یه چکش هست که بدنه کوچیک و سایه پایینی بلندی داره. این الگو، نشونه اینه که فروشندهها سعی کردن قیمت رو پایین ببرن، اما نتونستن و خریدارها قیمت رو برگردوندن.

شرایط شناسایی الگوی چکش:

در یک روند نزولی ظاهر بشه.

بدنه کوچیک و در قسمت بالایی کندل باشه.

سایه پایینی خیلی بلند باشه. (معمولاً حداقل دو برابر بدنه).

سایه بالایی خیلی کوتاه باشه یا اصلاً نباشه.

این الگو، یک نشونه قوی از ورود خریدارها به بازاره.

نحوه شناسایی الگوی چکش و شرایط تأیید آن

شناسایی الگوی چکش برای معامله با الگوهای تک کندلی نیازمند دقت هست.

بدنه کندل: میتونه سبز (صعودی) یا قرمز (نزولی) باشه. اما اگه سبز باشه، سیگنال قویتری برای برگشت صعودیه.

سایه پایینی: طول این سایه باید حداقل دو برابر بدنه باشه.

موقعیت: الگوی چکش باید تو انتهای یه روند نزولی قوی ظاهر بشه.

تاییدیه: برای اینکه از صحت این الگو مطمئن بشین، باید کندل بعدی رو بررسی کنین. اگه کندل بعدی، یه کندل صعودی باشه، این الگو تأیید میشه.

الگوی کندل چکش معکوس (Inverted Hammer)

الگوی چکش معکوس (Inverted Hammer) هم در یک روند نزولی ظاهر میشه. شکلش شبیه یه چکش معکوس هست که بدنه کوچیک و سایه بالایی بلندی داره. این الگو، نشونه اینه که خریدارها سعی کردن قیمت رو بالا ببرن، اما فروشندهها قیمت رو کمی پایین کشیدن.

با این حال، این الگو باز هم نشونه ضعف فروشندههاست. و میتونه یه سیگنال برگشت صعودی باشه.

تفاوتهای کلیدی بین چکش و چکش معکوس

تفاوت اصلی بین این دو الگو تو موقعیت سایههاشونه:

چکش (Hammer): سایه پایینی بلندی داره. نشوندهنده قدرت خریدارها در قیمتهای پایینه.

چکش معکوس (Inverted Hammer): سایه بالایی بلندی داره. نشوندهنده اینه که خریدارها سعی کردن قیمت رو بالا ببرن.

هر دو الگو، در یک روند نزولی ظاهر میشن و نشونههای خوبی برای برگشت صعودی هستن.

الگوی مرد به دار آویخته و شوتینگ استار

این الگوها، هم مثل الگوهای چکش، جزو الگوهای تک کندلی برگشتی هستن. اما نشونههای برگشت به سمت پایین (روند نزولی) میدن. شناختشون برای تشخیص نقاط خروج از معامله خیلی مهمه.

الگوی کندل مرد به دار آویخته (Hanging Man)

الگوی مرد به دار آویخته (Hanging Man)، در یک روند صعودی ظاهر میشه. شکلش شبیه کندل چکش هست. بدنه کوچیک و سایه پایینی بلندی داره. این الگو، نشونه اینه که خریدارها قدرت خودشون رو از دست دادن و فروشندهها وارد بازار شدن.

این الگو، یک نشونه قوی از ضعف روند صعودی هست و میتونه سیگنال فروش رو صادر کنه.

نحوه شناسایی و شرایط تأیید آن

شناسایی الگوی مرد به دار آویخته برای معامله با الگوهای تک کندلی نیازمند دقت هست.

در یک روند صعودی قوی ظاهر بشه.

بدنه کوچیک و در قسمت بالایی کندل باشه.

سایه پایینی خیلی بلند باشه. (حداقل دو برابر بدنه).

سایه بالایی خیلی کوتاه باشه یا اصلاً نباشه.

تاییدیه: برای اینکه از صحت این الگو مطمئن بشین، باید کندل بعدی رو بررسی کنین و اگه کندل بعدی، یه کندل نزولی باشه، این الگو تأیید میشه.

الگوی کندل شوتینگ استار (Shooting Star)

الگوی شوتینگ استار (Shooting Star)، هم در یک روند صعودی ظاهر میشه. شکلش شبیه چکش معکوس هست. بدنه کوچیک و سایه بالایی بلندی داره.

این الگو، نشونه اینه که خریدارها سعی کردن قیمت رو بالا ببرن، اما موفق نشدن و فروشندهها کنترل بازار رو به دست گرفتن. و این یک نشونه قوی از ضعف روند صعودی هست و میتونه یه سیگنال برگشت نزولی باشه.

تفاوتهای کلیدی بین مرد به دار آویخته و شوتینگ استار

تفاوت اصلی بین این دو الگو در موقعیت سایههاشونه:

مرد به دار آویخته: سایه پایینی بلند داره. نشوندهنده قدرت فروشندهها در قیمتهای پایینه.

شوتینگ استار: سایه بالایی بلند داره. نشوندهنده اینه که فروشندهها در قیمتهای بالا وارد شدن.

هر دو الگو، در یک روند صعودی ظاهر میشن. و نشونههای خوبی برای برگشت نزولی هستن.

استراتژیهای معامله با الگوهای تک کندلی

شناخت الگوها، تنها نیمی از ماجراست. مهم اینه که یاد بگیرین چطور از اونها به صورت عملی برای ترید استفاده کنین. این بخش، به شما استراتژیهای کاربردی برای معامله با الگوهای تک کندلی رو یاد میده.

نحوه ورود به معامله با الگوهای تک کندلی

یکی از سادهترین استراتژیها، ورود به معامله بعد از ظاهر شدن یک الگوی معتبره. این استراتژی، به شما نقاط دقیق ورود رو میده.

ورود با الگوی برگشتی صعودی: اگه یک الگوی چکش در یک سطح حمایت ظاهر شد، میتونین بعد از بسته شدن کندل بعدی (که تأییدیه هست)، وارد معامله خرید بشین.

ورود با الگوی برگشتی نزولی: اگه یک الگوی شوتینگ استار در یک سطح مقاومت ظاهر شد، میتونین بعد از بسته شدن کندل بعدی، وارد معامله فروش بشین.

تعیین حد ضرر و حد سود با استفاده از الگوها

الگوهای تک کندلی، ابزارهای خیلی خوبی برای تعیین حد ضرر و حد سود هستن. این روش به شما کمک میکنه تا مدیریت ریسک منطقی داشته باشین.

حد ضرر: حد ضرر رو میتونین کمی پایینتر از پایینترین نقطه کندل چکش (یا سایه اون) در معامله خرید قرار بدین. و برعکس، برای معامله فروش، کمی بالاتر از بالاترین نقطه کندل شوتینگ استار.

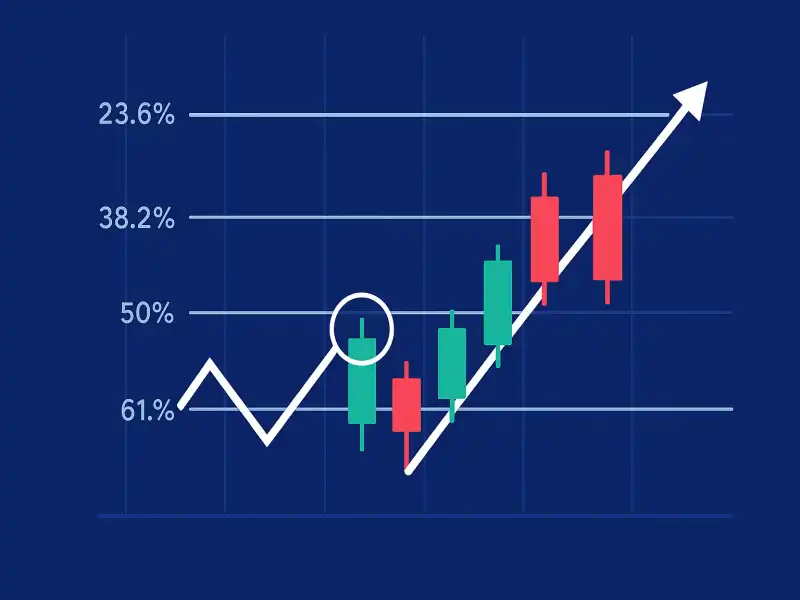

حد سود: حد سودت رو میتونین رو سطح حمایت یا مقاومت بعدی قرار بدین یا از ابزارهای دیگه مثل فیبوناچی استفاده کنین.

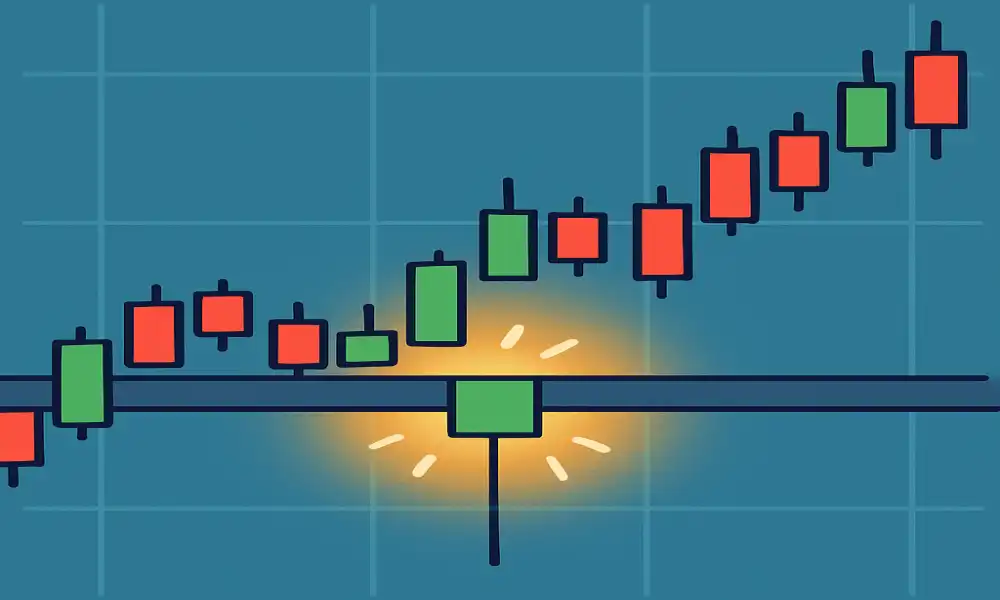

ترکیب الگوهای کندلی با سطوح حمایت و مقاومت

ترکیب الگوهای کندلی با سطوح حمایت و مقاومت، قویترین سیگنالهای معاملاتی رو ایجاد میکنه. این ترکیب، به شما اجازه میده تا از نقاط مطمئنتری وارد معامله بشین.

مثلاٌ اگه قیمت در یک روند نزولی، به یک سطح حمایت قوی برسه. و همزمان یک کندل چکش ظاهر بشه، این یک سیگنال خرید خیلی قویه.

یا اینکه اگه قیمت در یک روند صعودی، به یک سطح مقاومت قوی برسه. و همزمان یک کندل مرد به دار آویخته ظاهر بشه، این یک سیگنال فروش قویه.

جمعبندی

الگوهای تک کندلی ابزارهای حیاتی برای هر ترید کردن هستن. شناخت الگوهایی مثل چکش، چکش معکوس، مرد به دار آویخته و شوتینگ استار، به تریدر کمک میکنه تا روانشناسی پنهان بازار رو درک کنه. و نقاط برگشت احتمالی رو پیشبینی کنه.

این الگوها، سیگنالهای قوی از ضعف روند فعلی رو میدن. و به شما کمک میکنن تا با دقت بیشتری وارد معامله بشین. برای موفقیت، باید این الگوها رو با ابزارهای دیگه مثل سطوح حمایت و مقاومت ترکیب کنین و مدیریت ریسک رو جدی بگیرین.

با درک کامل الگوهای تک کندلی، میتونین هوشمندانه ترید کنین و به موفقیت برسین.

سوالات متداول

۱. الگوهای تک کندلی چیست؟

الگوهای تک کندلی، الگوهایی در تحلیل تکنیکال هستند که با استفاده از یک کندل استیک تنها، سیگنال برگشت روند را صادر میکنند. این الگوها نشاندهنده تغییر احتمالی در قدرت خریداران و فروشندگان هستند.

۲. الگوی کندل چکش (Hammer) چه مفهومی دارد؟

الگوی چکش در انتهای یک روند نزولی ظاهر میشود و نشاندهنده ضعف فروشندگان و ورود خریداران به بازار است. این الگو یک سیگنال قوی برای برگشت صعودی قیمت محسوب میشود.

۳. تفاوت اصلی بین الگوی مرد به دار آویخته و شوتینگ استار چیست؟

هر دو الگو در انتهای یک روند صعودی ظاهر میشوند و نشانه برگشت نزولی هستند. تفاوت اصلی در موقعیت سایه کندل است؛ مرد به دار آویخته سایه پایینی بلند و شوتینگ استار سایه بالایی بلند دارد.

۴. چگونه یک الگوی تک کندلی را تأیید کنیم؟

برای تأیید اعتبار یک الگوی الگوهای تک کندلی، باید منتظر کندل بعدی بود. اگر کندل بعدی در جهت برگشتی که الگو نشان میدهد بسته شود، آن الگو تأیید میشود و سیگنال قویتری برای ورود به معامله صادر میکند.

۵. چرا روانشناسی بازار در الگوهای تک کندلی مهم است؟

روانشناسی بازار در این الگوها به معنای درک مبارزه بین خریداران و فروشندگان است. شکل هر الگو نشان میدهد که کدام گروه در حال کنترل بازار است و چگونه احساساتی مانند ترس و طمع، باعث حرکت قیمتها شدهاند.

۶. چگونه با الگوهای تک کندلی، حد ضرر (Stop-Loss) تعیین کنیم؟

حد ضرر معمولاً کمی پایینتر از پایینترین نقطه کندل چکش (در معامله خرید) یا کمی بالاتر از بالاترین نقطه کندل شوتینگ استار (در معامله فروش) قرار داده میشود تا ریسک را به حداقل برساند.

۷. بهترین زمان برای معامله با الگوهای تک کندلی چه زمانی است؟

بهترین زمان، وقتی است که الگوهای الگوهای تک کندلی در سطوح کلیدی حمایت و مقاومت ظاهر میشوند. این ترکیب، اعتبار سیگنال را به شدت افزایش میدهد و نقاط ورود مطمئنتری را فراهم میکند.

۸. آیا الگوهای تک کندلی به تنهایی برای معامله کافی هستند؟

خیر، هیچ الگوی کندلی به تنهایی کافی نیست. برای تصمیمگیریهای هوشمندانه، باید الگوهای الگوهای تک کندلی را با سایر ابزارهای تحلیل تکنیکال مانند خطوط روند، سطوح حمایت و مقاومت و اندیکاتورها ترکیب کرد.